来源 | 镭射财经

曾被传出上市消息,并且获得TCL投资的全民钱包,已经从一个默默无闻的小平台发展成颇具体量的助贷机构。据了解,全民钱包的在贷余额可能有百亿规模。

快速扩张背后,其业务模式在行业内也存在争议。「镭射财经」注意到,全民钱包的业务争议主要体现两方面:

其一,不具备相关牌照资质,疑似借用网络小贷牌照展业;其二,平台“双融担”助贷模式,被消费者反馈收两笔融担相关费用,并且远高于贷款利息,属于变相抬升借款人融资成本。

行业人士称,无论是租用牌照还是做高定价资产,这类平台业务都存在较大的不确定性,监管合规压力也会让其获取机构资金以及寻求上市面临一定阻力。

借用网络小贷牌照展业

左手商城分期,右手现金贷业务,全民钱包在助贷市场狂飙时,并未持有相关牌照资质。

早间年,全民钱包曾对外投资设立一家小贷公司海南乙诚小额贷款有限公司,天眼查平台显示,海南乙诚小贷成立于2020年,注册资本3000万元,实际控制人为全民钱包CEO曾庆亮。但该家小贷公司已于2022年2月注销。

无小贷牌照的全民钱包,却看中了第三方网络小贷牌照,以此通过线上在全国展业。

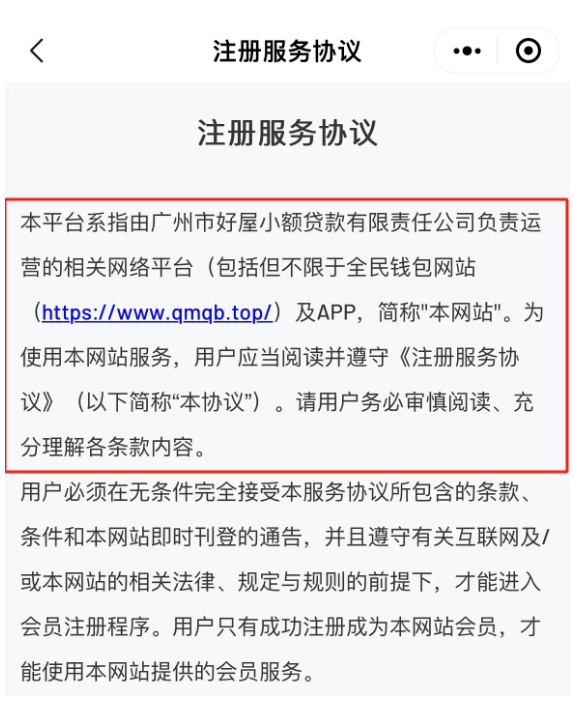

根据全民钱包相关服务协议,全民钱包是由一家广州的网络小贷公司负责运营的相关网络平台。在全民钱包个人信息授权书中,亦体现出全民钱包用户不可撤销地同意并授权该网络小贷查询并报送征信。

全民钱包用户注册协议

这意味着,全民钱包在产品运营和用户风控层面,都与第三方网络小贷公司紧紧关联。而实际上,该第三方网络小贷并非是全民钱包旗下小贷公司。

根据广州地方金融监管部门披露的广州辖区小额贷款公司名录,广州市好屋小额贷款有限责任公司为互联网小额贷款公司,可在全国范围开展小额贷款业务。尚未看到广州好屋小贷股东与全民钱包有何关联。

由此不难推测,非上述网络小贷公司股东的全民钱包,很可能借用网络小贷牌照。目前,由第三方网络小贷公司运营的全民钱包产品已经下架,全民钱包微信小程序页面显示“全民钱包助手小程序系统更新维护中”。

此前,网络小贷牌照出租市场火热,一些无牌照的助贷方拿到牌照后,主要借牌照资质为流量业务背书。具体来看,可分为App上架、信息流广告开户及拒量对接,甚至还做放款通道。

在业内人士看来,助贷公司租用小贷牌照获客引流的模式,极易引发合规风险,这种模式的生命期不会太久,很快就可能被整顿清理。

事实上,监管层面,各地方监管均明确禁止出租小贷资质红线,在评级考核中将出租牌照设置为一票否决的标准。伴随监管出清小贷行业风险,引导小贷行业良性健康发展,小贷牌照出租也将成为重点监管方向。

去年底,湖南省地方金融监督管理局就曾开出一张关于小贷牌照出租的罚单,湖南浩瀚汇通互联网小额贷款有限公司因变相出借、出租经营许可证,被罚款110万元。

今年8月,国家金融监督管理总局研究制定了《小额贷款公司监督管理暂行办法(征求意见稿)》,其中明确列出了小额贷款公司不得有以下经营行为:出租、出借牌照,为无放贷业务资质的主体提供放贷“通道”;协助无放贷业务资质的主体申请含“金融”字样移动应用程序(APP)备案。

合规压力下,全民钱包迫切需要补齐牌照短板,借用他人牌照不是长久之计。

“双融担”促成高定价贷款

公开资料显示,广州市全民钱包科技有限公司(全民钱包主体)成立于2017年7月,是通过消费场景连接消费者与金融机构的金融科技公司。2019年7月,平台注册用户突破1000万人。

全民钱包背后有三名股东,分别为曾庆亮(持股65%)、中邦股权投资基金管理(广州)有限公司(持股20%)、深圳TCL十方垂直产业科技发展有限公司(持股15%)。

曾庆亮为全民钱包执行董事、总经理,深圳TCL十方垂直产业科技发展有限公司为TCL科技集团成员,关联投资机构为TCL创投。2023年2月,全民钱包获得融资,投资方为TCL创投。

接近全民钱包的人士称,TCL对全民钱包为财务投资,二者的业务支持与协同并不十分紧密。对于市场传闻的全民钱包具有超百亿余额规模,其严格按照主流的助贷在贷余额统计,真实规模可能并没有想象中那么多。

业务层面,全民钱包的助贷业务主要分为两部分,商城分期和现金贷。其中,现金贷业务为核心业务,全民钱包一边从合作的流量平台导流采量,一边匹配合作金融机构放款。

产品信息显示,全民钱包的平台定价为16%-36%,与银行、信托、消金公司等金融机构合作,具体合作金融机构包括江西裕民银行、苏商银行、蓝海银行、亿联银行、湖北消费金融、小米消费金融等。

从合作金融机构类型来看,全民钱包主要合作的是资金成本相对较高的民营银行和消金公司,这与其平台用户资质、资产质量相关,客群或更加下沉。

对于体量较小、用户较为下沉的平台,资金机构通常会选用担保增信业务模式与其合作,由平台方对坏账进行兜底,资金机构赚取固定收益。

担保增信助贷模式,在全民钱包助贷业务中也有所体现,并且是“双融担”加持下的36%助贷模式。

有借款人表示,其在全民钱包平台借款10000元,年利率为36%,分12期,每期还款1004.62元,还款金额包含本金815.41元、利息51.7元、担保费78.48元、担保服务费59.03元。

不难看出,“双融担”模式下担保相关费用远远高于利息,最终促成高定价的借款融资服务。

所谓“双融担”,就是将36%的定价模式拆分为两部分,分别通过融资担保主体实现。具体来看,“双融担”模式下的息费设置为24%+12%组合,引入两家融资担保公司,分别对客签署两份融担合同。

24%的部分设计为资方利息+融资担保费,12%的部分设计为融资担保咨询服务费。其中,融担咨询服务费由另一家融担公司代收,对客费用单独收取。

关于助贷平台的担保费问题(尤其担保费用高于利息),接下来监管很可能出手控制担保费率,整治助贷中的多重担保乱象。

前不久,市场传闻一则“加强商业银行互联网助贷业务管理”的文件正在征求意见,其中提及在助贷环节,担保机构向借款人收取的担保增信费率不应高于贷款利率,且不得以咨询费、顾问费等名义收取不合理费用。

业务模式存在合规风险,又缺乏牌照主体支撑,全民钱包虽然以科技公司自居,但涉金融业务的不确定性,也让其未来的上市之路存在变数。

目前,全民钱包正在招聘董秘、风控副总监、运营副总监、贷后副总监、财务副总监、技术副总监等管理岗位。董秘岗位职责包括负责协助完成公司上市后期股权激励计划方案,协调上市前后股权激励的各项事宜;任职要求包括熟悉公司上市流程、上市公司运作流程、企业收并购流程,有香港上市经验。

从招聘信息可推测,全民钱包有意上市,并且可能是港股上市。对于从事助贷业务的公司而言,上市显然不再容易,与其谋划上市,不如让业务更加合规、更加阳光、更加可持续。

这才是穿越周期的真正力量。

相关推荐

11月5日消息,字节跳动内部公布了最新的《企业纪律与职业道德委员会通报》,聚焦于一起备受瞩目的实习生违规事件。

通报显示,103人因违法违规行为被辞退(含外包及实习生),其中11人因涉嫌构成刑事犯罪,被公安机关立案侦查。字节还披露了近期受到外界关注的实习生破坏模型训练事件。通报称,公司已与技术前实习员工田某某解除实习协议,同步阳光诚信联盟及企业反舞弊联盟,并同步至其就读学校处理。

近日,中国人民银行宁波市分行发布公开信息。公告显示,上海浦东发展银行股份有限公司宁波分行因涉及违法行为,收到警告,罚款201.5万元。相关负责人受到不同程度的处罚。