文:卡贝

作为国内最年轻的股份制银行,渤海银行迎来发展过程中的阵痛时刻。

市值蒸发,业绩下滑,踩雷规模扩大,加之用户的投诉和频繁的人事变动等诸多事件,过去一年,渤海银行过得不容易。

数据显示,截至2023年末,渤海银行向高技术制造业贷款余额人民币345.38亿元,占全部制造业贷款的38.99%,涉农贷款余额人民币563.13亿元,较上年末增长11.35%。

净息差下滑,营收净利持续下跌

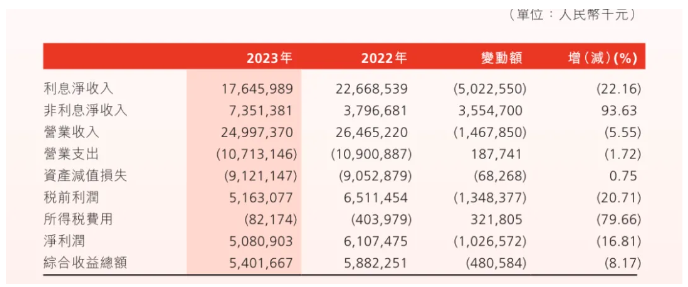

继2022年业绩双降之后,渤海银行的营收利润再次下滑。

渤海银行成立于2005年,是国内12家全国性股份行中最年轻的银行,也是其中唯一一家赴港上市的银行。

2019年是渤海银行近年来营收和净利润增速的高光时刻。

该年度,渤海银行营业收入283.78 亿元,同比增长22.4%,净利润81.93亿元,同比增长15.71%,但此后开始下跌。

2020-2022年,渤海银行实现营业收入324.92亿元、291.94亿元、264.65亿元,同比增速分别为14.50%、-10.15%、-9.35%;同期净利润为84.45亿元、86.30亿元、61.07亿元,同比增速分别为3.07%、2.19%、-29.23%。

渤海银行业绩下滑与其净息差迅速下滑息息相关。

据财报,2020年,渤海银行净息差高达2.35%,但到2023年已降至1.14%,降幅达1.21%。

将渤海银行与其他上市股份行对比发现,2020年渤海银行净息差排在10家上市股份行第3位,仅次于股份行龙头招商银行和平安银行。但到2023年,渤海银行的净息差在已公布财报的8家股份行中已排名倒数第1。

渤海银行净息差的快速下降,主要是生息资产收益率降幅较大以及付息成本居高不下。

2023年,该行的生息资产收益率为3.9%,而在2020年,渤海银行该项收益率为4.94%,排全国性股份行首位。

相比营收与利润的下滑,2023年,平安银行的非息收入则表现亮眼。

过去一年,渤海银行非息净收入为73.51亿,同比增长了93.63%。其中,手续费及佣金净收入39.9亿元,同比增长55.65%;其他非息净收入33.52亿元,相比2022年增长173.12%。

房地产坏账增加,个人经营性贷款不良率猛增

息差下滑只是渤海银行业绩下滑的原因之一,具体到业务,风控不过关才是根本。

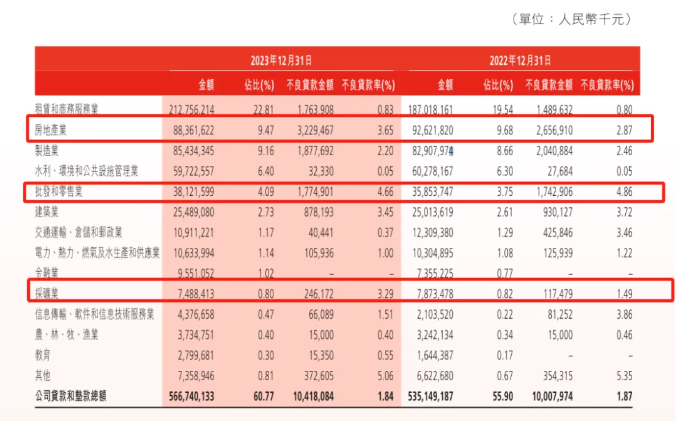

据财报,2018年至2022年,渤海银行不良贷款率分别为1.84%、1.78%、1.77%、1.76%、1.76%。2023年,该行不良贷款余额为168.58亿元,不良率上升为1.78%。

目前,在渤海银行涉及的所有行业中,批发和零售业的不良率最高为4.66%,增长最快的除采矿业之外就是房地产。

截至2022年末,渤海银行房地产业的不良率为2.87%,但到2023年末,已飙升至3.65%,涉及金额32.29亿元,比其2023年归母净利润50.81亿元的半数还多。

事实上,渤海银行与房地产业务渊源颇深,毕竟,在当初上市时,9名基石投资者中,4家深度介入了房地产行业,其中,翠林实业更是与恒大有着千丝万缕的联系,但在彼时的招股书中,渤海银行并未提到这一点。

不过,现在这些已经不再重要,毕竟两者已经彻底决裂,据统计,仅2023年,渤海银行就已状告恒大250余次。

外部违约只是冰山一角,相比较而言,内部的暗流涌动更让渤海银行糟心。

2023年11月,作为渤海银行第六大股东的泛海控股原本该于当月14日向渤海银行还款17.13亿元,但事实是泛海控股并未如期归还。

其实,这也是意料之中的事,毕竟自20221年起,泛海控股巨额债务“暴雷”,就已引发整个泛海系“地动山摇”。

除泛海之外,渤海银行还踩雷了另一股东——天津泰达投资控股有限公司,该公司对渤海银行持股20.34%,是渤海银行的第一大股东,但目前, 其所持该行36.13亿股股份中有约16.51亿股股份都处于质押状态。

值得一提的是,从关联交易来看,截至今年6月末,按照国家金融监管局口径,渤海银行全部关联方授信净额为230.21亿元。

其中,第一大股东天津泰达投资及其关联方授信净额为124.3亿元,泛海实业及其关联方授信净额为84.03亿元,二者关联授信净额合计占比超9成。

成于地产,衰于地产,曾经,房地产业务于渤海银行而言无疑是香饽饽,如今则已沦为其发展的掣肘。

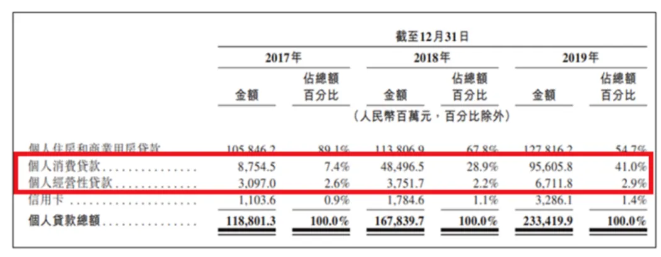

房地产之外,互联网贷款也曾是渤海银行的明星业务,从2017年起步到2020年,渤海银行仅用三年时间,就通过与蚂蚁金服、度小满金融、腾讯金融、小米金融、国美金融、苏宁金融、乐信、360金融、维信金科等20多家机构合作,将联合贷款业务规模做到了千亿规模以上。

数据显示,2020年,渤海银行个人消费贷款余额达1170亿元,但由于受互联网贷款政策影响,2021年开始,渤海银行逐步压降个人消费贷款规模。

2023年,该行个人消费贷款规模继续下降,截至年末为759.3亿元,不良贷款率为4.44%,与2022年的4.63%相比有所下滑,个人经营性贷款为372.4亿元,但不良率已从2022年的1.07%,飙升至3.24%。

开年已收千万罚单,内控亟需整顿

业绩持续下滑,坏账日益增多,这在一定程度上暴露了渤海银行合规风险问题,也折射出其过往展业过程中的不足之处。

近年来,因业务违规,渤海银行屡屡被罚。

据不完全统计,2021年,渤海银行至少收到9张罚单,合计罚款金额过亿元,罚没金额在全国银行中排名第三,2023年上半年,渤海银行被罚金额高达4500万。

而2024年,不到四个月时间,该行已多次收到超千万元的巨额罚单。

3月13日,因违反存款准备金管理规定、违反账户管理规定等12项违法违规行为,被没收违法所得106.99万元,并处罚款1589.49万元;

2月17日,因存在贷款资金被挪用、统计数据不真实、重大关联交易审议程序不规范等违法违规行为等五项违法违规事实,银保监会对渤海银行总行罚款430万元,对分支机构罚款1230万元。

内部问题重重,外部也不安稳,近年来,用户对于渤海银行的不满愈加明显。

据该行披露,2022年,渤海银行在各渠道共收到个人消费者的11037宗投诉和企业的343宗投诉;另据国家金融监督管理总局发布的通报显示,仅2023年一季度,有关渤海银行的投诉就多达1088条,在股份制商业银行中排名第二。

或是基于内外双重问题,2023年,渤海银行进行了“大换血”。

上至集团董事长,下至地方分行,涉及风险管理、零售银行、公司银行、科技等多个业务线,但这会是一个好的开始吗?

值得一提的是,2020年7月16日,渤海银行上市当天,从30家港股中资银行的估值看,渤海银行的估值并不低,以市净率计算,其估值(0.9倍)仅次于招商银行、贵州银行和九江银行,估值分别为1.44倍、0.96倍和0.96倍。

按市值计算,当日渤海银行市值832亿元,在30家H股银行中排名第十二,排在浙商银行之后。

但如今,这已成为过去时,当下,渤海银行的股价已从三年多前的5.6港元/股一路跌至2024年4月22日收盘时的0.93港元/股,较其高点时蒸发足有80%以上;港股市值仅剩59.53亿港元左右,总市值也只170亿港元上下,垫底10家上市股份行。

要知道,前不久,赴港上市8年的千亿城商行——锦州银行刚刚宣布退市,原因之一是锦州银行H股大部分时间一直处于相对较低的价格范围内,交易量也一直低迷。

数据显示,2023年1月20日,锦州银行在H股停牌,停牌前股价为1.380港元/股。

相关推荐

盛银消费金融发布了2023年年报。报告期内,截至报告期末,公司资产总额65.87亿元,增幅12.57%;贷款余额57.92亿元,增幅8.43%;营业收入2.43亿元,增幅36.36%;净利润0.82亿元,增幅27.39%;不良贷款率0.93%。各项经营指标持续向好,整体实现了“质量、规模、效益”的动态均衡发展。

4月30日消息,国家金融监督管理总局发布行政处罚信息公开表。处罚信息显示,陆家嘴国际信托有限公司因报送监管部门的报告报表不真实等违法违规事实,被罚420万元。

报告期内,华夏银行实现营业收入932.07亿元,较上年末下降0.64%;归母净利润263.63亿元,较上年末增长5.30%。