撰稿 | 芋圆

来源 | 贝多财经

近日,总部设在武汉的商业银行——汉口银行股份有限公司(以下简称“汉口银行”)的股权再现交易信息,先后“亮相” 上海联合产权交易所、北京产权交易所,出售股权的股东包括中国电信以及中国移动全资子公司等。

据贝多财经了解,这并非汉口银行首次出现被股东“背刺”的情形。特别说明的是,汉口银行还计划在A股上市。截至目前,该行并未提交招股书,IPO进程仍处于早期阶段。相比之下,总部同在武汉的湖北银行则已经排队约两年。

就资产规模而言,汉口银行要高于湖北银行。不过,前者的收入和净利润规模则不及湖北银行。目前,汉口银行的主要股东包括联想控股(HK:03396)、武钢集团等。另外,汉口银行的业绩增速也明显下滑。

一、多名股东轮番“减持”,难找“接盘侠”

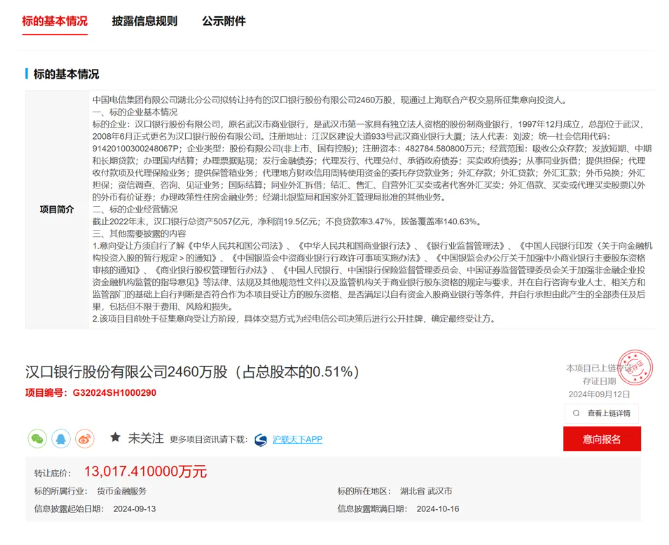

2024年5月6日,中国电信集团有限公司(以下简称“中国电信”)拟转让汉口银行股份,通过上海联合产权交易所征集意向投资人未果后,于9月13日再次发布转让信息,转让其所持汉口银行2460万股,占总股本的0.51%,转让底价约1.30亿元,成本为5.3元/股。

贝多财经了解到,中国电信并非首个“减持”汉口银行的股东,另有其他股东也在减持,而该行的市值也在这个过程中波动“下沉”。目前,汉口银行总股本4,827,845,808股,由股份成交价格可以推算其市值已由2023年12月初的283亿元降至2024年9月中旬的255亿元。

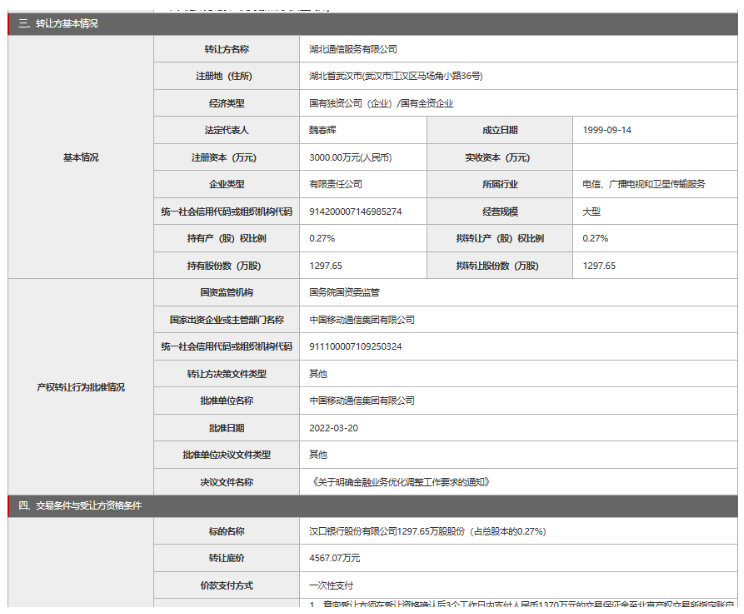

梳理可知,中国移动全资控股的湖北通信也在2024年9月挂牌转让汉口银行0.27%的股权,共计1297.65万股,转让底价 4567.07万元,即3.52元/股。此前的2024年1月2日,湖北通信曾发布汉口银行股份转让的招商通告,此次是未果后再次挂牌转让。

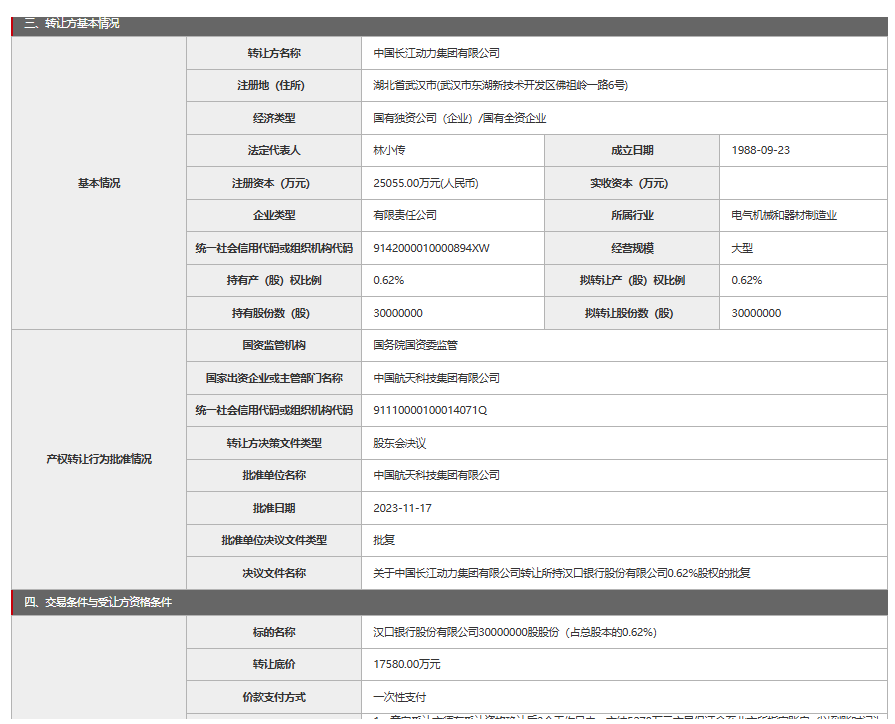

其次,中国长江动力集团有限公司于2023年12月7日,挂牌转让汉口银行3000万股股份,占该行总股本的0.62%,转让底价1.758亿元,平均5.86元/股。

另外,国网英大国际控股集团有限公司也曾两次发布公告拟转让汉口银行5535万股股份,占总股本的1.1465%,均因未征集到意向受让方而分别于2023年11月15日和12月14日终止项目,经过方案调整,继续于2023年12月15日发布新的转让公告,转让底价2.41112亿元,平均4.36元/股。

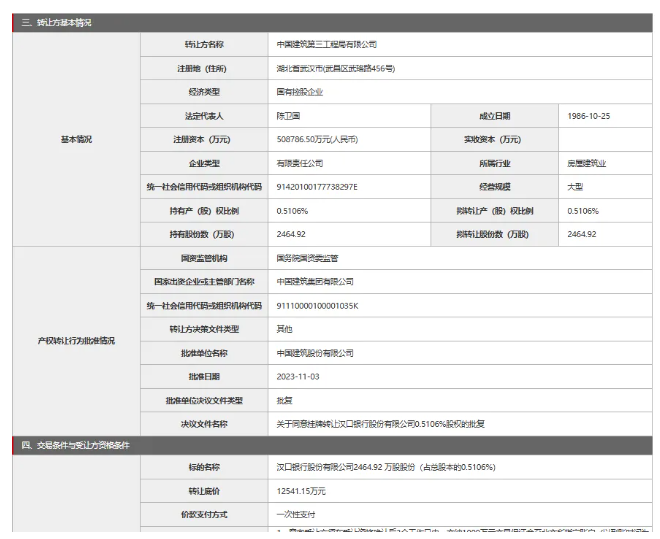

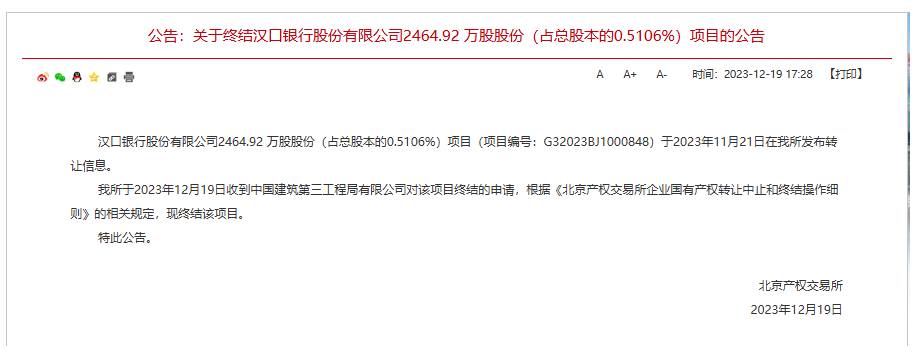

中国建筑第三工程局有限公司于2023年12月20日,挂牌转让汉口银行2464.92 万股股份,占总股本的0.5106%,转让底价12541.15万元,平均5.1元/股。

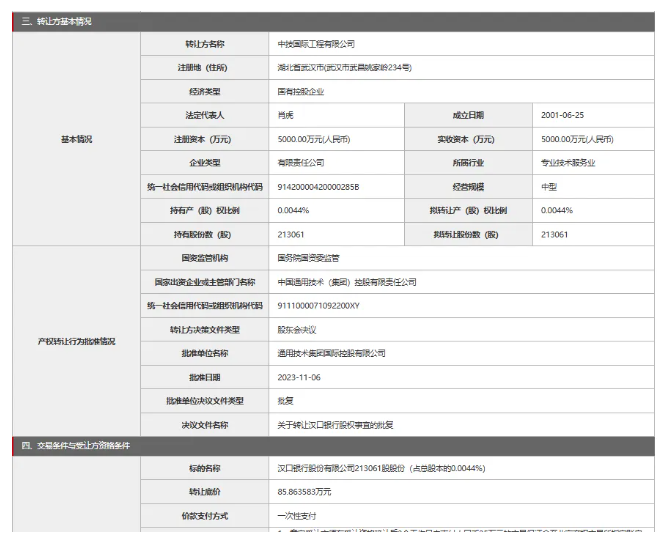

中技国际工程有限公司于2023年12月26日,挂牌转让汉口银行21.3061万股股份,占总股本的0.0044%,转让底价85.863583万元,平均4.03元/股。

其间,中国建筑第三工程局有限公司还曾于2023年11月21日之前发布汉口银行的股份转让信息。

除了国有股东,还有部分民营股东也在减持汉口银行的股份。其中,湖北康顺贸易有限公司于2023年2月20日拍卖所持1500万股汉口银行股权,因无人出价以失败告终。

同样,安徽德润融资租赁股份有限公司于2024年6月6日拍卖其所持汉口银行100万股股权,以无人出价告终;武汉有色金属投资有限公司于2024年9月4日第七次拍卖汉口银行58.393万股股权无果。

相比之下,武汉市武钢交运光大汽车运输公司于2023年10月25日第四次拍卖汉口银行2.0669万股股权,最终以38204.2元拍出,平均1.85元/股。

二、资本补充压力大,现金分红“惊现”不同版本

股东低价抛售股权虽然不影响企业现有的股权资本额度,但却对企业后续的资本补充带来诸多限制。

近年来,汉口银行分别通过利润留存、增资扩股和发行资本补充债券等方式补充过自身资本,但现下股东在“甩卖”股权,让汉口银行难以再通过增资扩股的方式补充资本,因此在2021年6月开展过一次增资扩股工作,以每股5.05 元的价格募集资金35.35亿元后,就更多通过利润留存和发放债券的方式进行资本补充。

2021年6月和8月,汉口银行发行两期无固定期限资本债券合计30亿元;2022年至2023年,该行发行二级资本债券合计50亿元;此外,2023年3月,汉口银行还发行了3年期绿色金融债券募资20亿元;2024年4月,再发二级资本债券29亿元;8月发行为期3年的小型微型企业贷款专项金融债券募资20亿元。

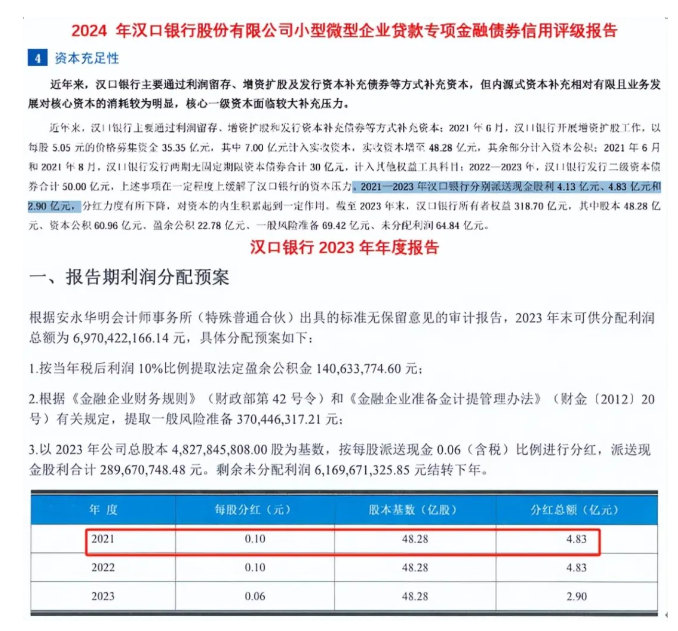

在大力融资的同时,汉口银行的分红力度却在不断下降。数据显示,汉口银行2021年、2022年、2023年分别派送现金股利0.1元/股、0.1元/股、0.06元/股,分红总额为4.83亿元、4.83亿元、2.90亿元。

贝多财经发现,对于汉口银行的分红总额,在联合资信的信用评级报告中则是另外一个版本,联合资信在《2024 年汉口银行股份有限公司小型微型企业贷款专项金融债券信用评级报告》中写道:2021—2023年汉口银行分别派送现金股利4.13亿元、4.83亿元和2.90亿元。

不知道对于2021年的分红总额是联合资信写少了,还是汉口银行自己写多了。无论是哪个版本,汉口银行在逐年缩降分红力度是事实,这虽然对资本的内生积累起到一定作用,却也在消耗市场对汉口银行的信心。

考虑到存贷利差持续收窄,通过利润留存的内源式资本补充相对有限,以及业务发展对资本的持续消耗,汉口银行的核心资本也将面临更大的补充压力。

截至2024年6月末,汉口银行的资本充足率13.29%,一级资本充足率9.75%,核心一级资本充足率8.07%,均远低于2024年二季度末的行业平均水平。(2024年二季度末银行业平均资本充足率15.53%,一级资本充足率12.38%,核心一级资本充足率10.74%)

汉口银行从2010年就开始启动IPO计划,至今仍处于上市辅导期。目前,该行的上市辅导工作报告已发布超过50期,仍未进入申报阶段。在笔者看来,股权结构的不稳定及资本不充足让汉口银行的IPO之路更加难上加难。

三、前董事长被“双开”,频接大额罚单

特别说明的是,汉口银行面临内控问题突出的情形,频频收到“大额”罚单,就连该行时任董事长也一同被处罚。

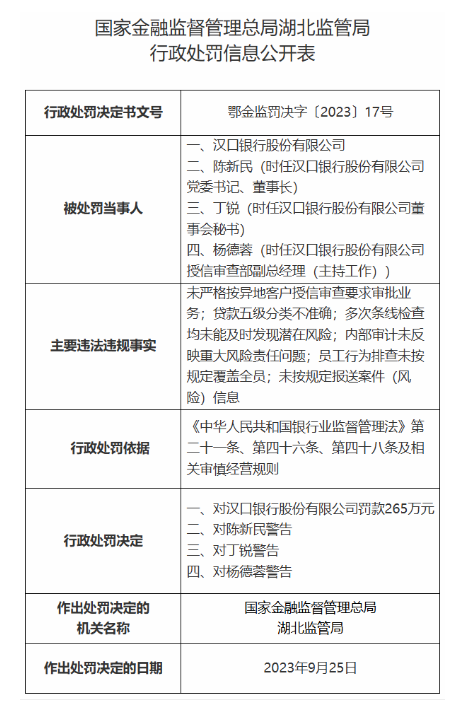

2023年10月,汉口银行因存在“未严格按异地客户授信审查要求审批业务”“贷款五级分类不准确”“多次条线检查均未能及时发现潜在风险”“内部审计未反映重大风险责任问题”等五项违法违规事实而被罚款265万元。

通过罚单不难看出,汉口银行的内控问题存在一定的漏洞,尤其是存在“多次条线检查均未能及时发现潜在风险”“内部审计未反映重大风险责任问题”。基于此,时任汉口银行董事长陈新民、时任董事会秘书丁锐、时任授信审查部副总经理杨德蓉等一同被警告处罚。

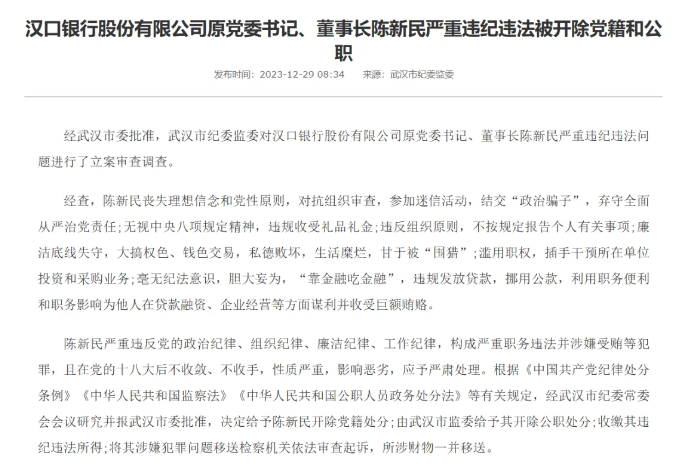

而在2023年12月29日,陈新民则被开除党籍和公职。根据通报,陈新民的违法违规行为包括“对抗组织审查”“违规收受礼品礼金”“不按规定报告个人有关事项”“靠金融吃金融”“违规发放贷款”等。

此前的2023年6月13日和7月5日,汉口银行因通过贷款承接本行违约信托延缓风险暴露以及以自有资金发放委托贷款并承担实质性风险而分别被罚款30万元和25万元;

2023年9月27日,汉口银行因贷前调查不审慎;贷后管理不尽职而被罚100万元,对其中四位主要负责人分别处以禁止从事银行业2年、5年、10年以及终身的处罚决定。

2023年9月28日,汉口银行再次因信贷资金被挪用,贷款“三查”不到位,国内信用证业务贸易背景不真实,浮利分费,员工行为管理不到位而被罚190万元;

进入2024年,虽然汉口银行的高层进行了一次洗牌,但其内控问题仍未得到明显改善。截至2024年9月,汉口银行已收到来自国家金融监督管理总局的罚单8张,其中有两次大额罚单。

分别是,2024年4月12日被罚款485万元,主要违法违规事由包括:信贷管理不到位,以贷转存质押放贷;违规审批发放用途不合规的流动资金贷款;违规向房地产企业发放贷款;违规向四证不全的房地产项目提供融资,且部分资金用于偿还本行风险贷款;个人贷款面谈面签制度执行不到位;贷前调查不尽职,贷款形成损失核销;应收账款审查不严,贷款形成不良;通过内部账户违规操作延缓风险暴露;通过以贷还贷、以贷收息、利息挂账缓收等方式掩盖信贷资产质量;以‘换壳’的方式承接债务,掩盖不良贷款;贸易背景审核不严,信用证议付款转存银行承兑汇票保证金;小微企业贷款统计数据不实;理财资金间接投资本行信贷资产;贷款管理不审慎,形成不良。

2024年7月22日因违规办理银行承兑汇票业务而被罚款140万元。

内控系统问题频出对汉口银行最直接的影响就是盈利下滑,以及不良堆积引起的资产质量下行。2023年末,汉口银行的资产利润率为0.27%,低于监管要求的0.6%;资本利润率4.5%,严重低于监管要求的11%;不良贷款率2.61%,更是远高于2023年四季度末的行业平均值1.59%;而截至2024年6月末,汉口银行净利润6.4亿元,同比下滑25%。

汉口银行的不良资产处置能力也难以应对其不良贷款的居高难下,这也导致汉口银行承受着不良贷款上涨和不良资产堆积的双面压力。2023年末,汉口银行的资产处置收益降幅98.15%,而资产减值损失则上涨272.46%,相应的拨备覆盖率却仅有162.63%,远低于2023年末的行业平均水平205.14%。

相关推荐

9月27日消息,国家金融监督管理总局吉林监管局发布行政处罚信息公开表。处罚信息显示,中信银行股份有限公司长春分行因违法违规事实被罚260万元,相关负责人均受到警告处罚。

近日,广州产权交易所发布的项目信息显示。安易联融电子商务有限公司(简称“安易联融”)的100%股权正在进行挂牌转让,底价设定为3000万元,挂牌期限自2024年9月11日起至2024年10月14日止。

- 1 永辉超市自救三部曲:靠名创优品复制胖东来?如何避免另一个苏宁易购?

- 2 三只羊月饼及牛肉卷已开始退一赔三,旗下账号被抖音停播,市监局称正按程序推进

- 3 上市股份行信用卡交易额及不良率盘点

- 4 营收降三成,三年亏22亿元,递表的AI独角兽特斯联

- 5 豪掷63亿元控股永辉超市,叶国富与名创优品的梦想与突围

- 6 新日股份营收、净利润和ROE持续下滑,电动车抽查不合格频频

- 7 香港发行的银联信用卡全面支持绑定AlipayHK

- 8 奇致激光两大主要客户存疑:三年分红近8000万,“医美”等备受追问

- 9 这家消费金融公司新任董事长、总裁任职获批!

- 10 多家券商看后市:罕提“努力提振资本市场”,有望为A股慢牛长牛行情打基础